Her får du vite hvordan du kan velge rentefond som passer deg.

Rentefond er ikke laget likt og velger du feil kan det bli dyrt. Det er derfor viktig at du vet hvordan du skal gå frem for å velge rentefond som passer deg. For rentefond kommer i forskjellige former, og ulike typer kan bidra med vidt forskjellige egenskaper til porteføljen din.

I dette innlegget forklarer jeg hvordan du velger riktig rentefond.

Innholdsfortegnelse:

Fem typer rentefond du kan velge

Rentefond er en samlebetegnelse for en type verdipapirfond som investerer i lån utstedt av selskaper, stater og kommuner. Det vil si at du er med å låne ut penger når du investerer i rentefond, og de som utsteder lånene er lånetakere.

Men rentefond kan være forskjellige.

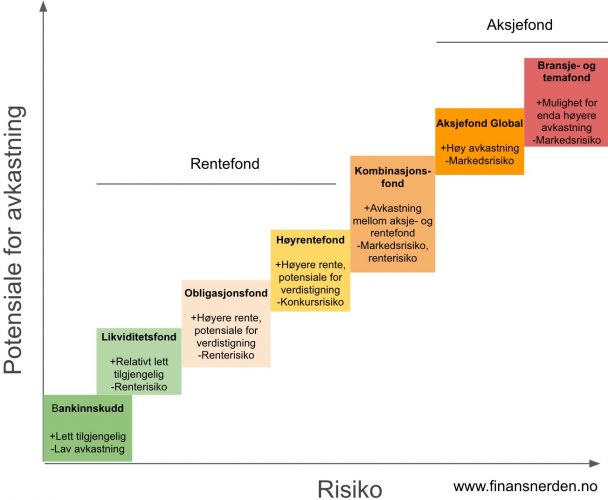

Mens noen svinger lite og gir litt høyere avkastning enn en sparekonto, kan andre svinge som aksjefond og gi 10%+ i året.

Her deler vi rentefond opp i fem kategorier:

1. Likviditetsfond

Likviditetsfond (pengemarkedsfond) er rentefond som investerer i lån utstedt av stat, kommuner og banker med lav risiko og løpetid fra tre måneder til 1,5 år.

Risiko og avkastning: Løpetiden på lånene er kort og kredittkvaliteten høy, karakteren BBB- eller høyere, så risikoen i likviditetsfond er minimal. I hvert fall så lenge forvalter gjør jobben sin, og du styrer unna fond med lån i en annen valuta enn norske kroner.

Forvent avkastning hakket over beste sparekonto.

2. Obligasjonsfond

Obligasjonsfond er rentefond som investerer i obligasjoner utstedt av selskaper med god kredittkvalitet, som vil si karakter BBB- eller høyere. Vi kaller lånene obligasjoner når løpetiden er ett år eller mer. Dette er obligasjoner utstedt av solide selskaper som har liten sjanse for å gå konkurs og misligholde lånet.

Du har også statsobligasjoner, som er obligasjoner utstedt av stater. I tillegg kan du snuble over obligasjoner utstedt av utenlandske selskaper notert i utenlandsk valuta. Du kan også snuble over obligasjoner med både flytende og fastrente.

Risiko og avkastning: Løpetiden til obligasjonene i et fond i sier noe om hvor følsomt det er for endringer i markedsrentene. Jo lenger det er til en obligasjon skal tilbakebetales, desto høyere er risikoen.

Samtidig vil obligasjoner med flytende rente gjøre det bra når rentene stiger, og fastrente gjør det bra når rentene faller. Valutarisiko får du i tillegg med obligasjoner som er utstedt i annen valuta enn norske kroner om forvalter ikke valutasikrer.

Forvent bedre avkastning enn i likviditetsfond, men mindre enn i høyrentefond.

Advarsel: Hvis obligasjonene i et fond har lang tid før de skal tilbakebetales, si 20 år, så kan risikoen og muligheten for avkastning minne om aksjefond.

3. Høyrentefond

Høyrentefond er rentefond som investerer i lån utstedt av selskaper med dårlig kredittkvalitet, som vil si dårligere enn BBB-. Dette er “junk bonds” eller “high yield”, og utstedes av selskaper med høy sjanse for å gå konkurs og misligholde lånet.

Risiko og avkastning: Reell fare for at lånene misligholdes gjør at høyrentefond kan svinge nesten som aksjefond. Fall i rentene kan også påvirke verdien. Samtidig kan likviditetsrisiko gi ekstra verdifall i en krise, og valutarisiko om forvalter ikke valutasikrer.

Forvent høyere avkastning enn i obligasjonsfond, men mindre enn aksjefond over tid.

4. Børsnoterte rentefond

Børsnoterte rentefond er rentefond som handles på børs. Vanligvis er det fond med utenlandske obligasjoner utstedt av selskaper eller stater. For eksempel iShares 0-3 month Treasury Bond Fund ETF, som eier amerikanske statsobligasjoner med kort løpetid.

Risiko og avkastning: Børsnoterte rentefond har typisk valutarisiko. De kan også være like forskjellig som de ulike typene rentefond nevnt over. Så sett deg godt inn i hvordan hvert enkelt fungerer før du velger å investere pengene dine i slikt.

Hvilken avkastning du kan forvente avhenger av hva slags lån fondene investerer i.

5. Fond-i-fond rentefond

Fond-i-fond rentefond er fond som består av en samling av ulike typer rentefond. For eksempel er ODIN Rente bygget opp av en rekke ulike rentefond fra ODIN. Kombinasjonen av fond er hva fondsselskapet bak mener er den ideelle sammensetningen.

>>Lær mer: Risiko og avkastning i ulike rentefond

Steg 1: Hvilken rolle skal rentefond spille?

Start med å tenke igjennom hvilken rolle rentefond skal spille i porteføljen din. Ulike investorer kan nemlig ha ulike grunner til å inkludere rentefond.

Er du usikker?

Her har du tre vanlige grunner til å velge rentefond:

Redusere risiko i portefølje

Den vanligste grunnen til å inkludere rentefond er for å ta ned størrelsen på svingningene i en portefølje. Rentefond svinger en del mindre enn aksjefond, og kan på den måten bidra til å redusere svingningene (og avkastningen) i porteføljen din sett under ett.

Ha “tørt krutt” til å kjøpe når aksjer krasjer

En annen grunn til å eie rentefond er at visse typer rentefond har pleid å stå seg

godt når aksjemarkedet faller. Slike fond lar deg utnytte børsfall til din fordel, ved at du kan selge rentefond som nesten ikke er ned, for å kjøpe aksjer som har krasjet.

Oppbevare penger kortsiktig

Du kan også bruke rentefond til å oppbevare penger, som snart skal brukes eller investeres. Du vil da ha rentefond som svinger minimalt. Men som samtidig kan gi bedre avkastning på pengene dine enn en sliten sparekonto.

Steg 2: Hvilken risiko ønsker du i rentefond?

Vurder så hvilken risiko du er komfortabel med i rentefond.

Dette vil avhenge av hvilken risiko du er komfortabel med å ta. Men også hvilken rolle du ønsker rentefond skal spille i porteføljen din. Disse to vil for de fleste henge sammen.

Obligasjonsfond for lavere risiko

Si du ønsker rentefond som del av en portefølje med fond for å redusere svingningene. I så fall ønsker du obligasjonsfond, som er litt lenger utpå risikoskalaen enn likviditetsfond.

Det kan for eksempel være rentefond som investerer i obligasjoner med et års løpetid eller mer, utstedt av selskaper med liten sjanse for å gå konkurs.

Slike obligasjonsfond har pleid å stå seg godt i kriser. De svinger gjerne mer enn likviditetsfond, men avkastningen kan også bli høyere.

Eksempler på obligasjonsfond:

- KLP Obligasjon 1 år

- KLP Obligasjon 3 år

- KLP Obligasjon 5 år

- KLP Statsobligasjon

- KLP FRN

Tips: Hvor mye en endring i markedsrentene vil påvirke verdiene i et obligasjonsfond øker med hvor lang løpetiden til obligasjonene i fondet er. Så jo lenger det er til et lån skal betales tilbake, desto større kan svingningene bli underveis.

Vil du ha høyere avkastning?

Til og med høyrentefond fungerer stabiliserende i en portefølje sammen med aksjefond. Høyrentefond kan falle mye i en krise, men vanligvis mindre enn aksjefond, som kan falle 50%. For eksempel falt flere høyrentefond 25% eller mer under krisen i 2020.

Men vil du ha rentefond som kan gi 10% på ett år, og er komfortabel med risikoen?

Da kan du velge høyrentefond.

Men du kan ikke selge høyrentefond under en krise. Da har kjøperne i markedet for høyrenteobligasjoner en tendens til å forsvinne, og verdiene stuper. Det kalles likviditetsrisiko. I så fall vil du tape mye penger, og burde holdt deg til obligasjonsfond.

Obligasjonsfond for “tørt krutt”

I figuren under ser du hvordan obligasjonsfondene nevnt over svingte mellom -3,1% og +2,4%, da pandemien slo innover oss i februar og mars 2020.

Det er minimalt.

Eide du et av dem den gang, ville du også hatt “tørt krutt” til å kjøpe aksjefond mens aksjemarkedet falt 20-30%. Det globale aksjemarkedet gikk til himmels det neste 1,5 året, så solgte du rentefond for å kjøpe aksjefond da, ville du endt med ekstra god avkastning.

Andre rentefond, som det børsnoterte obligasjonsfondet iShares $ Treasury Bond 20+yr UCITS ETF, er kjent for å fungere som forsikring mot børsfall. Det har nemlig en tendens til å stige i verdi når aksjemarkedet faller og motsatt.

Men pass på, for her får du valutarisiko med på kjøpet.

Likviditetsfond til å oppbevare verdier kortsiktig

Har du en del penger som snart skal investeres eller brukes? Snart vil si inntil ett år eller to. I så fall kan likviditetsfond passe bra. Denne typen rentefond lar deg også nyte godt av stigende renter, ettersom nye lån med høyere rente raskt tas inn i fondene.

Det samme gjelder obligasjonsfond som eier obligasjoner med flytende rente. Et eksempel er KLP FRN, om du ønsker mulighet for noe bedre avkastning (og risiko).

Rentefond handler om å spre risiko

Du bør velge rentefond som investerer i lån av utstedere på tvers av geografi når kredittrisikoen er høy. Det vil si når det er stor sjanse for at utsteder av obligasjonen kan gå konkurs og ikke vil betale tilbake lånet.

For likviditets- og obligasjonsfond holder det med fond som investerer i Norge.

Hva med høyrentefond?

Da bør du velge høyrentefond som kan investere i høyrenteobligasjoner fra hele Europa. Selv Norden kan bli et for lite marked for høyrenteobligasjoner i en krise.

For eksempel kom det norske høyrentefondet Forte Kreditt i skvis under krisen i 2020 og måtte stenge ned. Årsaken? Forvalter måtte dumpe prisen på obligasjonene for å få solgt, ettersom kundene ville ha pengene sine igjen.

Samtidig bør du unngå høyrentefond med få investeringer i fondet. Rundt 100 er et bra antall. Hvis ikke blir sjansen for å ende opp med dårlig avkastning unødvendig høy.

Tips: Pass også på at lån utstedt i utenlandsk valuta er sikret til norske kroner. Du skal ha god grunn til å ta valutarisiko i rentefond, da potensiale for avkastning er begrenset.

Steg 3: Hvor stor andel i rentefond?

Hvor stor andel rentefond du velger i forhold til aksjefond i porteføljen din avgjør:

- hvilken avkastning du kan forvente på pengene dine

- hvor mye du kan forvente å se pengene dine svinge i verdi

Det betyr at jo mer rentefond du eier i forhold til aksjefond, desto lavere avkastning kan du forvente. Men svingningene blir også mindre. Du bør likevel ikke overdrive, da du trenger en del aksjefond om du skal kunne se pengene dine vokse over tid.

Syresten er om du ikke får sove

Får du ikke sove om natten fordi du bekymrer deg for investeringene dine?

Dar tar du får høy risiko med pengene dine. pic.twitter.com/2ANQj6209e

— Finansnerden💰 (@Finansnerden) September 23, 2023

Får du ikke sove om natten fordi du bekymrer deg for investeringene dine, har du valgt for høy risiko. Sjansen er da stor for at du gjør noe dumt, som å selge ved neste børsfall. Faren med det er at du blir sittende på sidelinjen når aksjemarkedet henter seg inn igjen.

I så fall kan du gå glipp av mye penger.

Du bør også tenke på hvor lenge det er til du skal bruke pengene. Mye aksjefond i forhold til rentefond krever at du skal være investert en stund. Samme om du har fylt på med nordiske høyrentefond, som kan bruke litt tid på å hente seg inn etter en krise.

Tips: Så lang tidshorisont bør du ha for ulike kombinasjoner av rente- og aksjefond:

- 100% aksjefond: 10 år eller mer

- 75% aksjefond og 25% rentefond: 7-9 år

- 50% aksjefond og 50 rentefond: 5-6 år

- 25% aksjefond og 75% rentefond: 3-4 år

- 100% rentefond: 0-3 år (avhengig av type rentefond)

Dette er bare veiledende, og du må gjøre din egen vurdering. Men det gir deg en idé om hvor lenge du bør være investert for å ha god sjanse til å komme deg etter en krise.

>>Lær mer: Slik lager du din egen portefølje

Hvordan velge gode rentefond?

Her har du fem tips til hva du skal se etter for å skille gode rentefond fra dårlige.

1. Kostnader

Hvis du ender med flere fond som passer med hva du ønsker, så velg fondet med lavest kostnader. Potensiale for avkastning i rentefond er begrenset. Du vil derfor betale så lite som mulig i forvaltnings- og plattformavgift.

Vær også skeptisk til resultatbasert forvaltningsgebyr. Det gjør det vanskelig å vite hvor mye du vil betale, og ofte blir det veldig dyrt.

2. Historisk avkastning

Ved å se på avkastningen over tid kan du se hvordan ulike rentefond har gjort det i gode så vel som dårlige tider. Det sier noe om risikoen i fondet og hva du kan forvente i en krise, samt perioder med fallende og stigende renter.

Du ønsker derfor rentefond som har eksistert en stund. Helst ti år eller mer.

3. Antall lån i fondet

Du ønsker rentefond som er godt spredt på lån fra ulike utstedere på tvers av bransjer og geografi. Likviditetsfond og obligasjonsfond kan godt investere kun i lån utstedt fra norske selskaper, kommuner og andre.

Høyrentefond bør helst ha mulighet til å investere i utstedere av lån fra hele Europa, ikke kun Norge eller Norden. Rundt 100 lån i et fond er videre et fint antall for høyrentefond.

>>Lær mer: Dette er beste høyrentefond

4. Risiko

Se i fondets faktaark for informasjon om risikoen i fondet. Rentefond med lån utstedt i annet enn norske kroner bør være valutasikret. Du vil (vanligvis) ikke å ta valutarisiko i rentefond fordi potensiale for avkastning er begrenset.

Husk at høyrentefond kan falle mye. Kredittkvaliteten på lånene kan bli nedgradert, men også fordi høyrenteobligasjoner er vanskelig å selge i en krise.

5. Forvalterteam

Du ønsker fond som forvaltes av folk som gjør hva de sier, og som ikke skyver dårlige resultater under teppet. Du vil også ha folk som har forvaltet fondet du vurderer i flere år, uten store endringer i bemanningen eller katastrofer underveis.

Tips: Renteforvaltning skal være kjedelig, og gode renteforvaltere lettere paranoide.

Hvor kjøper du gode rentefond?

Du har flere gode fondsplattformer å velge i mellom når du skal investere i rentefond.

Under finner du en gjennomgang av de beste.

Gratulerer, du vet nå hvordan du kan velge rentefond som passer deg og det du ønsker å oppnå med pengene dine. Det handler om å forstå risikoen og potensiale for avkastning i ulike typer rentefond, og hva de kan bidra med til porteføljen din.

Så unngår du å ende som de som trodde høyrentefond var risikofritt i 2020.

Hva er en god pris på de forskjellige rentefondene? På Nordnet så varierer prisen på de forskjellige rentefond fra 0,17% til 2,1%. Jeg skjønner at 2,1% er fryktelig dyrt (det forøverig et emerging market rentefond). Men hva er en god pris i forhold til risiko i de forskjellige rentefondene? Hvor mye kan man strekke seg før det går over smertegrensen. Jeg spør for egen del og for en eldre person som ikke er på nordnet. Så om vi skal ta oss bryet å bytte platform.

Hei Ed,

Det kommer helt an på hva slags rentefond du ser på. F.eks koster likviditetsfondet KLP Likviditet 0,10% i året hos KLP. Da ville jeg ville jeg ikke funnet meg i å betalt så mye mer for lignende likviditetsfond andre steder, om du skjønner. Obligasjonsfond koster hakket mer, og de som investerer utenlands koster gjerne mer enn de som kun investerer i Norge. Høyrentefond er den typen rentefond som vanligvis koster mest (men mindre enn aktive aksjefond).

Hei

Forstår det da slik at obligasjonsfond er et bra valg for dem som vil ha sikker og fleksibel sparing med litt høyere rente enn bank (uten å låse pengene)

Du har en artikkel om å velge høyrentefond, men hvilket obligasjonsfond anbefaler du?

Takk

mvh Leif

Hei Leif,

Har ikke laget dypdykk i obligasjonsfond enda. Husk at obligasjonsfond kommer i forskjellige former. Enkelte svinger like mye som aksjemarkedet!

Jeg ville sett på obligasjonsfondene fra KLP. Men før du velger er det lurt å sette seg inn i hva slags obligasjonsfond du er ute etter. F.eks vil obligasjonsfond med lån med kort løpetid, si 1 år, oppføre seg annerledeles enn et med lang løpet tid, si 5-10 år.

Hei. Jeg har pengene mine i Heimdal høyrente men vurderer nå aksjefond. Sparehorisont ca 5 år. Jeg lurer på ca hvor mer avkastning må en ha i aksjemarkedet enn i rentemarkedet gitt at fortjenesten skattes med ca 38 prosent for aksjer og 22 prosent for renter.

20 i stil for nyhetsbrevet (som vanlig)

Har selv ca. 38% rentefond i fondsporteføljen, resten spredd i 8-10 ulike indeks-og aktivt forvaltede aksjefond.

Med tanke på en evt. rentenedgang foran oss, tenker jeg flytte pengene fra ett av 3 rentefond (som alle er type høyrente) for å ta ned noe risiko. Ser på obligasjonsfond med minst 2-3 års rentedurasjon, men finner ikke et som investerer alt/ mesteparten i fastrentelån som jeg ønsker. Har du et tips;))?