Fem viktige punkter som jeg mener har vært essensielle for at jeg klarte å spare hele kr kr 224.500,- i løpet av knappe 10 måneder.

Fullt fokus på gapet mellom inntekt og kostnader

Siden jeg startet å jobbe mot det ambisiøse målet om å besitte Fuck You Money innen april 2026, så har ting tatt litt av økonomisk sett. Tallene viser nemlig at jeg i perioden 15 mars 2014 til januar 2015 klarte å sette av hele kr 224.500,- til sparing! Mer presist har jeg i løpet av kun 10 måneder plassert kr 126.000, i aksjer og nedbetalt gjeld for kr 98.500,-.

Nå er det ingen hemmelighet at jeg er en over gjennomsnittet ivrig sjel når det gjelder personøkonomi. Likevel synes jeg dette er sinnssykt mye penger, og jeg har måtte gruble litt for å forstå hvor alt har kommet fra hen. Tro det eller ei, men jeg er faktisk en vanlig lønnsmottaker, som kun tjener sånn ca litt over snitt.

Da jeg startet dette prosjektet satt jeg opp en plan med tre enkle leveregler:

1. Øke egen inntekt

2. Redusere kostnader

3. Investere overskuddet.

Alle de tre levereglene er nødvendig hvis man skal ha noe som helst håp om å bygge formue. For eksempel hjelper det lite å tjene 1 million i året om alt brukes på altfor fet bolig, strippere og fjas.

Det å ha en høy inntekt er ikke synonymt med å være rik!

Formuebygging handler nemlig ikke om hvor mye man tjener, men hvor mye man sitter igjen med ved månedens slutt etter at alle kostnader er trukket fra. I praksis dreier det seg ganske enkelt om å bruke mindre penger enn man drar inn.

Dessverre er dette noe folk flest ikke forstår.

Les også: Hvorfor du aldri vil bli rik

Hvordan pokker har jeg klart å spare så mye?

Det viktigste jeg gjør er å være bevisst på at hver krone svidd av er en «trade-off» mellom det å ha det gøy i dag, og å måtte jobbe litt lenger for å nå målet mitt om å besitte Fuck You Money. For meg er denne tankegangen gull, da den får meg til å vurdere hver enkel kjøpssituasjon.

Jeg pleier som regel å si at man skal ha fokus på de virkelig store tingene når penger skal spares. De største besparelsene kan man typisk gjøre ved anskaffelse av bolig eller bil. Det er nemlig liten vits i å spinke og spare på matbudsjettet hvis man uansett går bananas i budrunden om drømmeboligen. Samtidig er det ikke til å kimse av at mindre ting som klær, gadgets, sko og uteliv fort kan bli et pengesluk uten like.

La oss nå se nærmere på fem ting som har gjort det mulig for meg å spare så mye penger over de siste 10 månedene.

1. JEG KJØPER IKKE SKROT FOR Å IMPONERE ANDRE

Det er bare å innse det først som sist, andre mennesker driter i om du har den feteste klokken, dyreste dressen eller kvasseste bilen. Folk flest er nemlig altfor opptatt med å bekymre seg over hva andre synes om dem selv til å bry seg om deg. Vi har derfor ingen verdens grunn til å svi av lassevis med penger på fancy ting.

Selv har jeg alltid vært glad i klær, noe som i løpet av årene har kostet meg dyrt. Før jeg startet dette prosjektet så var det år hvor jeg kunne brenne av rundt kr 50.000,- på dresser, blazere, skjorter, fancy sko og annet nips. Dessverre tok det lang tid og sykt mange kroner før jeg innså galskapen i det hele og dro meg selv strengt i Burberryfrakken.

Min motivasjon for å kutte vesentlig ned på klesshoppingen er enkel.

Kjøper jeg enda en strøken Tiger of Sweden dress til kr 6000,- i dag, så er det synonymt med tilsvarende mindre penger til investeringer. Dette kan kanskje høres litt banalt ut, men gitt en forventet årlig avkastning på 8% for aksjeporteføljen over neste 12 år, så koster faktisk dressen meg ca kr 15.600,- i tapte investeringer (se diagram nedenfor).

Spørsmålet jeg da pleier å stille meg selv er om det virkelig er verdt det? Noen ganger er svaret ja, man må jo ha en skikkelig dress, sko, regnjakke, etc. Men som oftest innser jeg at kjøpet vil bringe meg lenger vekk fra målet om økonomisk frihet og tar en skikkelig treningsøkt i stedet.

2. JEG STÅR IKKE OPP TIL NAKKEN I GJELD

Den største utfordringen med mye gjeld er at det er døden for kontantstrømmen. Jo mindre gjeld jeg har, desto mindre rentekostnader blir det, noe som betyr mer penger til å investere i aksjer. Med et nesten nedbetalt boliglån er det svært lite av min regelmessige inntekt som går i lommen til banken. I stedet gir det meg masse friske kontanter, som gir mulighet til å investere enda mer.

Dessverre er realiteten for folk flest ganske anderledes.

Typisk her til lands er at vi låner til over pipa og gjerne litt til for å sikre oss drømmeboligen. Eller som jeg liker å si, vi kjøper altfor fet bolig i forhold til egen økonomi. Tolk meg ikke feil. Det er ingen ting galt med å kjøpe seg et palass på toppen av en klippe med utsikt over havet så lenge man har råd til det. Utfordringen er at hvis man er tvunget til låne 90% + av boligens verdi hos banken for å realisere drømmen, så har man egentlig ikke råd.

Hva hvis jeg hadde hatt lignende belåning på min egen bolig?

Da ville det med dagens inntekt blitt minimalt igjen til investeringer. Konservativt estimert ville jeg da hatt lån på ca kr 2,5 mill, som med 3% effektiv rente gir renter og avdrag på til sammen kr 11.450,- i måneden neste 25 år. En slik belastning ville kjapt tatt livet av målet om å ha kr 4,1 mill. i aksjer innen april 2026, da det krever at jeg investerer minst kr 16.000,- hver måned fremover. Med kun kr 4.550,-(16.000 – 11.450) til rådighet i måneden vil det ta mer enn 21 år å oppnå det samme!

Dessverre er denne leken med tall basert på dagens latterlig lave renter.

For hva om lånerenten doblet seg?

Da ville jeg ikke hatt en krone igjen til å investere i aksjer og målet om å bli økonomisk uavhengig ville blitt mye vanskeligere å oppnå. Dessverre for de med lån til over pipa, så er ikke det et usannsynlig scenario på sikt. Ta bare en titt på grafen nedenfor, som viser gjennomsnittlig rente på boliglån fra 1987 – 2013, så skjønner du raskt hva jeg mener.

3. JEG HAR ET BUDSJETT SOM ER LETT Å HOLDE

Fordelen med et budsjett som det faktisk går an å følge er at man har full kontroll på eget forbruk og hva som kan settes av til sparing. Det betyr at jeg vet nøyaktig hvor mye jeg har til investeringer og løpende kostnader hver eneste måned. I dagens konsumentsamfunn er eksponeringen til reklame og fristelser helt enorm, noe som gjør det utfordrende å bygge formue for folk flest. Det er derfor essensielt at man har kontroll på eget forbruk.

For meg er budsjettering noe som skal gå av seg selv på autopilot. Jeg er nemlig ikke interessert i å kaste bort verdifull tid på å føre tallene fra siste butikkbesøk inn i et excelark hver eneste dag.

Mitt budsjettprinsipp er derfor svært enkelt.

Sett av til sparing først, deretter svi av resten!

Det første du må gjøre er å finne ut hva du vil sette av til sparing, deretter kan du brenne resten på hva pokker du vil. Det er ingen hemmelighet at dette krever god innsikt i egen økonomi.

For å få det til å fungere er det viktig å ta utgangspunkt i et realistisk budsjett som man kan leve med over tid. Det er litt jobb i å kartlegge alle ens kostnader, men når ting først er på plass så går det av seg selv.

I praksis kan det gjøres ved å følge disse tre stegene:

- Finn ut hvor mye du ønsker å spare.

- Sørg for å få disse pengene automatisk overført vekk fra brukskontoen på lønningsdagen.

- Svi av resten.

For mer utfyllende om hvordan jeg tenker om budsjettering, så anbefaler jeg at du leser innlegget «Et budsjett som er lett å holde».

4. JEG KASTER IKKE BORT PENGER PÅ LOTTO OG FLAX-LODD

Det å ha en stor formue er ifølge Thomas J. Stanley, forfatteren av «The Millionaire Mind» negativt korrelert med å bruke penger på lotterispill(se bilde ovenfor). Det betyr at jo rikere en person er, desto mindre er sannsynligheten for at han eller hun bruker penger på lotto og flax-lodd.

Dette er veldig logisk, da det å spille lotto vitner om en fullstendig manglende forståelse for den risikoen man tar med pengene sine. Seriøst, ingen edru investor i verden ville gått med på et veddemål hvor sannsynligheten for 100% tap var 99,999999815%, slik det er i vanlig lotto. Det overasker meg derfor ikke at folk med sans for slikt har en større sjanse enn andre til å søle bort alle pengene sine på tull.

Man kan fint spille Lotto i hundre år uten å vinne en dritt.

Jeg har blitt fortalt at å vinne i lotto er som å sette opp en vaskebøtte på et vilkårlig sted langs Trondheimsbanen, for så å slipp en mynt ut av vinduet på vilkårlig sted og treffe bøtta. Dette gjelder vanlig lotto med vinnerodds 1/5,4 mill. For Vikinglotto med odds 1/98 mill kan vi bytte ut vaskebøtta med et fingerbøl!

Men en lottokupong eller ti i uken har da ikke noe å si, tenker du kanskje?

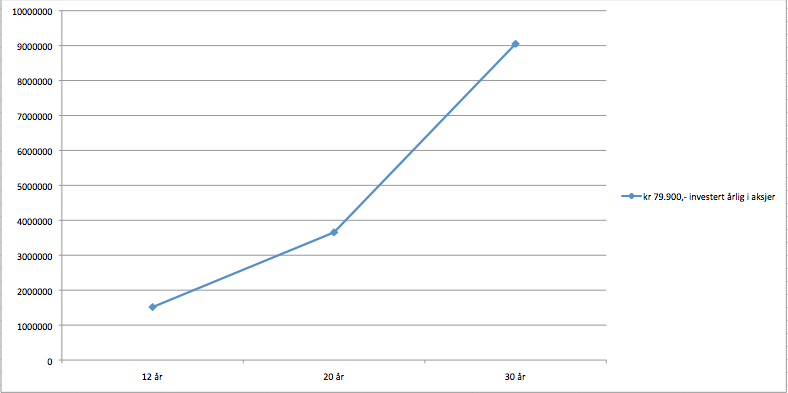

En lottokupong koster typisk kr 40,- per spill. La oss si jeg spiller et spill i uken. Det er (40 x 52) kr 2080,- i året rett ut av vinduet. Alternativt kan jeg plassere disse pengene løpende i aksjer til en avkastning på 8% årlig, noe som ville gitt ca kr. 41.800,-, ca kr 102.600,- og ca kr 260.100,- i løpet av henholdsvis 12, 20 og 30 år (se diagram ovenfor).

La oss nå si at jeg er litt av storspiller med ti spill i uken til den nette sum av (40 x 10) kr 400,-. Fornuftig plassert i aksjer til en avkastning på 8% årlig, så ville dette fort blitt ca kr 418.500,-, kr 1.026.200,- og kr 2.600.750,- i løpet av 12, 20 og 30 år.

Dette er penger jeg i fremtiden går glipp av dersom jeg velger å spille bort de fire hundre lappene hver uke fremfor å investere dem i aksjer!

Så der har dere det, skal man ha håp om en dag å bli millionær, så er det mye bedre å plassere pengene i aksjemarkedet fremfor å satse på Lotto.

5. JEG EIER IKKE BIL

Etter egen bolig er bil noe av det dyreste folk flest anskaffer seg, og jeg skjønner godt hvorfor de gjør det. Noen ganger på vei til jobb tidlig i tåkete høstvær har jeg kunne gjøre utenkelig ting for en lun og varm coupe. Det ville derfor være å lyve hvis jeg sa at jeg ikke har lyst på bil selv. Heldigvis har jeg foreløpig klart å stå i mot fristelsen, og nå skal du få høre hvorfor.

Min motivasjonen for å ikke eie bil er basert på enkel matematikk. Det ville nemlig bety en haug med penger rett ut av vinduet. En ting er at biler er svinedyrt å kjøpe, men nesten enda verre er alle driftskostnadene som baller på seg underveis.

Så, hva sparer jeg egentlig på å ikke eie bil?

La oss si at jeg kjøper en standard Audi A4 stasjonsvogn 2010 modell til kr 200.000,-. Bilen finansierer jeg ved å trekke på boligkreditten til 3% effektiv rente, som betyr kr 6000,- ekstra i årlige rentekostnader. Jeg bruker bilen til å kjøre 3 mil tur/retur jobb 250 dager i året, som gir en total årlig reiseavstand på 750 mil. Vi sier så at fartsvidunderet bruker 0,7 liter mila på bykjøring. Siden bensin i snitt koster ca kr 15,- per liter, så blir det (15/0,7 x 750 mil) ca kr 7900,- årlig til drivstoff.

På vei til jobb passerer jeg bomringen her i Oslo til kr 27,90 per tur/retur. 250 turer i året blir da (27,90 x 250) kr 6.975,-. Jeg må også ha en forsikring. Ifølge finansportalen koster billigste forsikring med full kasko og kr 2000 i egenandel for denne bilen ca kr 21.000,- i året. Annet som kommer i tillegg er årlig vedlikehold på minst kr 5.000,- og årsavgiften for 2015 på kr. 3.060,-.

Kjapt oppsummert blir det:

– Finansiering kr 6000,-

– Drivstoff kr 7900,-

– Bompenger kr 6.975,-

– Forsikring, full kasko ca kr 21.000,-

– Vedlikehold kr 5000,-

– Årsavgiften kr 3.060,-

= kr 49.935,-

Totalt vil denne bilen koste meg ca kr 49.935,- årlig, og det er før jeg legger til et konservativt estimert 15 % pristap på bilens anskaffelsesverdi. Justert for pristapet (200.000 x 0,15) kr 30.000,- ender jeg opp med ca kr 79.935 i tap første året.

Snakker om at bil er sugerør i lommeboken!

Jeg ønsker derfor å vente så lenge som mulig med å kjøpe egen bil, og det er svimlende beløp jeg sparer.

Samtidig er forskjellen mellom kostnaden av å eie bil og gevinsten ved å plassere tilsvarende midler i aksjemarkedet så enorm at jeg ikke nesten ser noe poeng i å illustrere det her. Å eie egen bil er ganske enkelt en elendig bruk av penger, og noe som bør utsettes, så fremt det lar seg gjøre. Hvis du likevel er nysgjerrig kan du ta en kikk på diagrammet nedenfor, som litt forenklet illustrer verdien av kr 79.900,- plassert i aksjer til 8% årlig avkastning over 12, 20 og 30 år.

Les også: Hvordan jeg sparer mye penger

Du burde bruke gjeld for alt det er verdt, istedet for å hige etter å skulle nedbetale gjeld, hvorfor ikke bruke gjeld til å øke cashflowen. Du kan i dag binde renta i 5-10 år, som etter skatt og inflasjonsmålet i bunn og grunn gjør det gratis å låne. I dagens samfunn favoriserer man gjeld over sparing, og da må man også benytte seg av dette.

Bare min mening! 🙂

Men en veldig bra blogg, du gir inspirasjon til andre!

Hei Christian, og velkommen til bloggen. Når jeg skriver om gjeld i dette innlegget, så er det snakk om gjeld som svekker kontantstrømmen. Et gigantisk lån til kjøp av egen bolig faller typisk innenfor denne sjangeren, da rentekostnadene reduserer gapet mellom inntekter og kostnader betydelig. Låner man derimot opp for å investere i f.eks aksjer, eget selskap, etc som genererer inntekt, så er det noe helt annet. Poenget er uansett at man bør holde et øye med kontantstrømmen, da det er den som bestemmer hvor mye man kan investere over tid. Selv har jeg en boligkreditt som jeg benytter til kjøp av aksjer og andre investeringer når gode muligheter byr seg. Er ellers for belåning til å investere, så fremt finansieringen er grisebillig og man vet hva man gjør. Merk samtidig at for mye gjeld som vanlig lønnsmottaker gjør deg fullstendig avhengig av jobben, tro ikke at sjefen ikke er klar over det ;)Anbefaler at du tar en kikk på dette innlegget her https://www.finansnerden.no/hvorfor-du-trenger-fuck-you-money/

Enig i det du skriver 🙂 Jeg tenkte mer på å bruke gjeld til å øke cashflowen ved utleie, ha mulighet til å investere i dårlige tider i aksjemarkeder etc, men dersom du har boligkreditt tilgjengelig til det så er det ikke noe problem!

Handler du i enkeltaksjer? Er selv veldig interessert i aksjemarkedet, litt kjedeligere å investere i fond, selvom man sprer risiko mer. Jeg har mer tro på at om man klarer å gjøre nok research, følger med, og har litt finansiell IQ så klarer man å gjøre det bedre enn markedet 😉

Boligkreditten er mitt mulighetsfond og står klart til neste gang finansnissepressen hyler og skriker selg, selg , selg. I mellom tiden dytter jeg mest mulig av den månedlige kontantstrømmen inn i aksjer. Utrolig kjedelig i begynnelsen, men blir mer interessant når porteføljen når en viss størrelse. Er først når porteføljen gir bedre årlig avkastning enn man klarer å tjene selv at det blir gøy. Har dog et stykke igjen 😉

Jeg handler enkelt aksjer når muligheten byr seg. Det vil si at jeg plukker opp gode selskaper som typisk har dritet på draget eller av annen en eller annen banal grunn er lagt for hat av analytikerkorpset og media, uten at det er rasjonell grunn til å frykte for inntjeningen på sikt. Samtidig er jeg opptatt av å plukke disse selskapene til riktig pris. Margin of safety baby! Siste raid var Norsk Hydro, som ble plukket opp da alle spådde aluminiumsprisen ned i kjelleren. Konsensus har som regel feil når det gjelder aksjemarkedet. Rart med det… Dessverre er det svært sjelden disse mulighetene dukker opp. Ihvertfall som jeg får med meg. Jeg har derfor minst 90% av porteføljen min i indeksfond. Sykt kjedelig, men meget lønnsomt på lang sikt. Det å slå markedet på sikt med aksjeplukking er en bragd selv Wall Streets beste hoder sliter med, så ville ikke satset alle kort på det.

Har du tenkt tanken på investere boligkreditten din til eventylige lave kostnader? Snakker da ikke om å investere boligkreditten i indeksfond, men heller obligasjonsfond. Har blant annet selv sett på Odin Kreditt, som har en gjennomsnittlig avkastning på 9,4% de siste 3 årene. De største posisjonene i dette obligasjonsfondet er lån til banker som Svenske Handelsbank, DNB Bank ASA og Rabobank Nederland. Ikke high yield obligasjoner, men boligkredittobligasjoner og andre trauste ting med stabil avkastning.

Ser man på 5 årig avkastning som er på 7,5% per år er det forsatt meget mtp den lavere risikoen man tar.

http://www.morningstar.no/no/funds/snapshot/snapshot.aspx?id=F00000MMP3

Ellers så har man muligheten til å kombinere dette veldig lav risiko obligajonsfondet med obligasjonsfond som investerer i misligholdt og forfalt statsgjeld. Templeton Total Global Return har en meget sterk gjennomsnittavkastning og har gode forvaltere.

Det blir investert i mislighholt statsgjeld til mindre utviklede nasjoner som Mexico, Portugal, Uruguay, Korea m.m der den eneste faren er at staten nekter å betale gjelden (default), noe som man hovedsakelig bare ser i enda mere ekstreme nasjoner som Hellas. Dermed har fondet hatt positiv avkastning hvert eneste år siden oppstart, og i finanskrisens år 2008 var avkastningen på 24,4%, mens 2011 hadde en avkastning på 1,6%. Fondet gjør det dermed meget bra i krisetider, da dette er tider der den forfallende gjelden som fondet kjøper opp har høyere risiko og dermed høyere rente.

http://www.morningstar.no/no/funds/snapshot/snapshot.aspx?id=FOGBR05JGX

Hehe, der hørtes du litt ut som en overivrig investeringsrådgiver 😉 Har ikke sett på obligasjonsfond siden jeg eide en post i KLP Obligasjon Global 2. Droppet det pga lav forventet fremtidig avkastning. Selv om enkelte obligasjonsfond har gitt god avkastning siden finanskrisen, så er ikke det noe som bør benyttes som argument for avkastningen fremover. Når det gjelder obligasjoner generelt, så har de for tiden en mye høyere risiko enn hva man lett kan tro basert på historien. Kursene er jo blåst opp av desperate investorer på jakt etter inntekt i en verden med tilnærmet nullrente på bankplasseringer. Slik sett gir mange av obligasjonsfondene en dårlig risikojustert avkastning. Mye det samme med statsgjeld, da flere stater både kan og vil misligholde gjeld i tiden fremover. Kan være kjekt å ha Argentina friskt i minne. Det er derfor uaktuelt for meg å plassere boligkreditten her.

Setter likevel pris på innspillet og topp engasjement! 🙂

Hei. Interresant blogg du har. Ligner mye på Moneymoustache sin :). Regner med du kjenner til han. Har du vurdert å følge Dine Penger sine enkeltaksjeråd med deler av formuen? Jeg er i ferd med å gjøre dette systematisk og har gjort litt beregninger rundt dette. De bør fortsatt klare å slå indexen. Historisk avkastning gir ingen garanti, men 28års historie er bedre en la oss si 2-5. På 2-5år er det fort gjort flaks som gjør at en forvalter slår en index.

Hei Torbjørn,

Hyggelig å høre at du liker bloggen.

Nei, rører ikke aksjetips med ildtang. Alle enkelt aksjer bør evalueres på egen hånd, slik at man kan gjøre opp sin egen mening.

Jeg vil nå si at selv 10-15 år kan være resultat av flaks. Joda, det øker sannsynligheten for at forvalter er dyktig, men helt sikker kan man sjelden være. Samtidig kommer det litt an på hvordan avkastningen er skapt. F.eks vil positiv avkastning fra mange små veddemål indikere mer dyktighet enn om avkastningen er rodd i land med noen få store gevinster.

Så at du skildrer prosjektet ditt hos Aksjebloggen. Blir spennende å følge med på utviklingen 🙂

Veldig bra innlegg. Terningkast 6! 🙂

Med unntak av at jeg har bil (rett og slett for å gjøre hverdagen som småbarnsfar og huseier mer praktisk) lever jeg i tråd med de fem rådene du gir. Jeg sparer dog litt mindre enn deg (kr 20.000 fast hver måned).

Takk mister, alltid hyggelig å skrive ting som blir lest! Har man familie, så må man ha bil, sånn er det bare. Selv bor jeg midt i byen og overlever foreløpig med å reise kollektivt. Slik situasjonen er nå, så vil det å kjøpe bil bli mer hassel enn nytte, da det er rimelig utfordrende å parkere i området hvor jeg bor. Tar det et år om gangen, så får vi se hvor lenge jeg holder ut. Samtidig er jeg lettere sjokkert over hvor dyrt det er å eie en «vanlig» bil. Snakker om elendig allokering av penger!

Takk for kjempeinnlegg. Inspirerende!

Jeg er dessverre en av de med svært høyt boliglån så store deler av lønnen går til nedbetaling av dette. Men klart ekstra nedbetaling av boliglån gir meg en bedre cashflow i fremtiden.

Hei Investor, og velkommen til bloggen. Alltid åpen for litt smiger, så takker og bukker 🙂

Kjipt å høre at boliglånet suger opp brorparten av kontantstrømmen din. Har man allerede en relativt fornuftig livsstil, så er det bare å fokusere på å øke inntekten. Selv om dette innlegget handlet om sparing, så er det et faktum at kostnader kun kan kuttes til et viss nivå før det går utover egen livskvalitet. Inntekt derimot kan økes inn i det uendelige hvis man virkelig går inn for det! Jobber for tiden selv med akkurat dette. Lykke til.

Jeg reagerer litt på det du sier om boliggjeld. Jeg har selv 2,3 m. i boliggjeld. Med dagens rente koster boligen meg da 4800,- i mnd som er renteutgifter. Det er ca 1/3 av det det ville kostet meg å leie denne boligen i mnd. (Som er penger ut vinduet) Resten er nedbetaling av gjeld og kan regnes som ren sparing. I tilegg kommer det verdistigning av bolig som de siste 10 årene har vært 123% i området jeg bor i. Dette betyr nødvendigvis ikke at jeg vil få samme verdistigning de neste 10 årene men all historie tilsier en god verdiøkning. I tilegg til bonusen av å ha en fin plass å bo. Selv sparer jeg også i fond som også er en ypperlig form for sparing.

Hei Økonomen og velkommen til bloggen. I innlegget har jeg fokus på kontantstrømmen i egen økonomi. Har man mye gjeld i forhold til inntekt, så vil dette gi mindre penger til investeringer. Så enkelt er det. Å låse alle ens midler og fremtidig inntekt for de neste 20-25 årene opp i egen bolig er i mine øyne rimelig galskap, da egen bolig har høye driftskostnader og lav forventet fremtidig avkastning i forhold til aksjer. Selv forventer jeg ikke noen verdiøkning på egen bolig utover inflasjon på lang sikt. Prisøkningen vi har sett de siste 20-15 årene har vært så til grader oljesmurt, og den moroa kan se ut å gå mot en ende med dagens overkapasitet i oljemarkedet. «Reverse to mean» er et kjent statistisk fenomen, som dessverre har en tendens til å tre frem når det minst passer, og så i boligmarkedet. Merk at jeg nå snakker om egen bolig i et rent investerings perspektiv. Man må jo ha et sted og bo, samt at egen bolig kan gi avkastning på så mange andre områder enn kun det rent økonomiske. Vi har alle våre behov og prioriteringer. Som du sier «…bonusen av å ha en fin plass å bo.» Skal skrive et mer utfyllende innlegg om dette i løpet av vinteren.

Ser at du snakker om bolig i rent invisteringsperspektiv. Selv ser jeg på det som både invistering og nytteverdi. Men siden du ikke ønsker å binde gjeld opp mot bolig, hvorfor ikke binde det opp mot aksjer? Det er i prinsippet gratis å låne penger om dagen. Avkastningen du legger i grunn på 8% er langt høyere enn dagens rentenivå. I tillegg betaler staten 27% av renteutgiftene dine i form av skattelette på inntekt.

Jeg sier ikke at jeg ikke vil pådra meg gjeld til kjøp av egen bolig, men at jeg ikke vil la gjeld ødelegge kontantstrømmen min. Gjeld er et fantastisk instrument til å øke egen inntekt hvis det er billig og benyttes fornuftig. For min egen del har jeg en boligkreditt, som skal benyttes til å kjøp av aksjer når mulighetene byr seg. Siden markedet for tiden prises rundt historisk snitt, og noen steder litt i overkant, så holder jeg meg foreløpig i ro med disse midlene og fokuserer på fast måneds sparing. Viser til svar til Christers første kommentar ovenfor.

Foreløpig har jeg bundet gjeld både opp i mot aksjer og egen bolig. Se svr til Christers første kommentar ovenfor.

Det er veldig dyrt å ha bil ja. En relativt ny bil kan fort falle i verdi med over tusen kroner i uka, og i tillegg kommer alle de andre kostnadene. Mange opptrer i tillegg veldig uøkonomisk når det gjelder bil. De bytter bil for ofte (store transaksjonskostnader på bil), de kjører mye mer enn de egentlig trenger og ikke minst – mange velger å ha to biler når de strengt tatt kunne klart seg med én.

Mener å ha sett en på luksusfellen som hadde byttet bil 18 ganger eller noe i løpet av tre år. Må være verdensrekord! 😀

#5 er helt gul. Skal vise denne til kona som maser nesten månedlig om å skaffe oss bil.

Jeg mener, det finns mange steder i Norge der du kommer ikke langt uten bil, men i Oslo kan man klare seg heeelt fint selv med barn. Uten barn så er det bare snakk om komfort, tidsmessig bruker man ofte mindre tid ved å la bilen stå.

Haha, gøy å høre. Håper det blir tatt vel i mot 🙂