Hvilke fremvoksende markeder fond egentlig best?

Nei, det er ikke lett å velge gode fond for fremvoksende markeder. Jeg fant 36 fond og de kommer i forskjellige varianter. Her får du alt fra aktive aksjefond til indeksfond og børsnoterte fond, som følger ulike aksjeindekser.

Mens noen fond har levert god avkastning, har andre implodert. Enkelte indeksfond fremstår også som vanlige. Men når du ser nøyere etter er de ikke hva du først trodde.

Jeg har derfor laget denne guiden for å hjelpe deg med å finne de beste fremvoksende markeder fondene til porteføljen din.

Innholdsfortegnelse:

Hva er fremvoksende markeder fond?

Fond for fremvoksende markeder er fond som investerer i aksjer i store børsnoterte selskaper fra vekstmarkeder, som India, Kina, Brasil og mer.

Dette er land på vei fra å være underutviklede og fattige til å bli moderne økonomier med høy levestandard. Ikke alle land passer beskrivelsen. For eksempel er Kina mer avansert enn flere vestlige land. Samtidig går Polens økonomi bra mens Europa ellers sliter

Tenk selskaper som kinesiske Tencent, handelsgiganten Alibaba, Samsung fra Sør-Korea, indiske Infosys og databrikkeprodusenten Taiwan Semiconductor Manufactoring. Her får du alt fra banker og industri til teknologi og gaming.

Kinesiske aksjer dominerer

Kina er verdens nest største økonomi og kinesiske aksjer utgjør rundt 30% av indeksen MSCI Emerging Markets. Deretter har du indiske aksjer som nummer to med nesten 19% av indeksen og teknologitunge Taiwan med rundt 17% på tredjeplass.

Andelen ulike land utgjør av aksjeindeksen MSCI Emerging Markets indeks. (Kilde: MSCI)

Hvorfor investere i fremvoksende markeder?

Ingen vet hvilke deler av verdens aksjemarked som vil gi best avkastning de neste tiårene. Men fremvoksende markeder er for store til å ignoreres.

Fremvoksende markeder stod for 50,4% av verdens verdiskaping i 2024, og 65,9% av veksten i verdensøkonomien fra 2014 til 2024. De er også hjem til over 4,3 milliarder mennesker og har yngre befolkning enn USA og landene i Europa.

Mulighet for høy avkastning

Det garanterer ikke høyere avkastning. Siden 2011 har aksjer i fremvoksende markeder levert lavere avkastning og svingt mer enn globale indeksfond.

100 000 kroner investert 30. august 2011 til 1. april 2025:

- KLP AksjeFremvoksende Markeder Indeks: 280 200 kroner

- KLP AksjeGlobal Indeks: 747 700 kroner

Samtidig går det i sykluser.

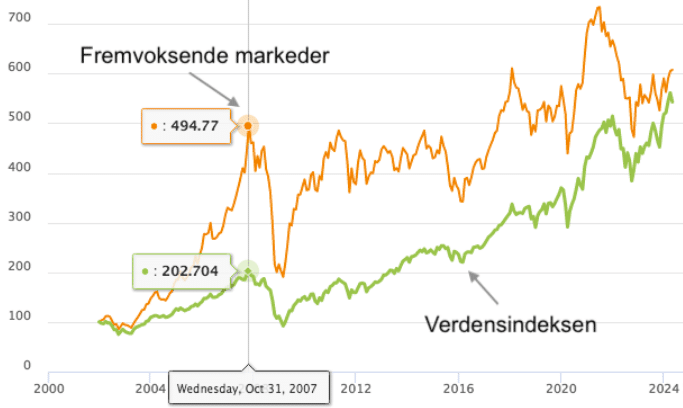

For eksempel steg fremvoksende markeder indeksen 394% fra desember 2001 til oktober 2007. Til sammenligning leverte aksjer i utviklede markeder knapt 100% i samme periode.

Utviklingen i fremvoksende markeder indeksen (oransje) og verdensindeksen (grønn) fra desember 2001 til mai 2024 i dollar. (Kilde: MSCI)

Høy risiko i fremvoksende markeder

Du har gode grunner til å unngå fremvoksende markeder:

- Kina kan invadere Taiwan og bli sanksjonert. I så fall kan 30% av aksjeverdiene i fremvoksende markeder indeksen bli verdiløse

- Bryr seg ikke (alltid) om investorers interesser. Tiltakene mot kinesiske teknologiselskaper i 2021 kostet investorene over 1 trillion dollar i markedsverdi

- Gode selskaper trives sjelden i diktaturer. Verdens beste selskaper finner du hovedsakelig i den vestlige delen av verden (USA, Europa, Norden osv.).

Men tør du egentlig det?

Kanskje får vi en ytterligere vridning i verdensøkonomien, vekk fra gamle imperier og mot land i «den nye verdenen» i Asia, Afrika og Sør-Amerika? Selv har jeg derfor en regel om å eie “litt av hele verden”, inkludert fremvoksende markeder.

>>Lær mer: Hvor mye fremvoksende markeder i porteføljen?

Hva kjennetegner gode fremvoksende markeder fond?

Fremvoksende markeder fond kommer i form av aktive aksjefond, indeksfond og børsnoterte fond. Prisene, investeringsstrategiene, hvordan fondene er skrudd sammen, størrelsen og hvor lenge forvalter har vært i jobben varierer.

Jeg mener at gode fremvoksende markeder fond:

- leverer avkastning i toppsjiktet og aktive fond bedre enn sammenlignbare indeksfond

- tar risiko som står i forhold til avkastningen de oppnår

- kan investere på tvers av bransjer, land og type selskaper i fremvoksende markeder

- Ikke er for store, men heller ikke for små

- oppfører seg som forventet, i gode og dårlige perioder

- har erfarne forvaltere du kan stole og som kan håndtere risiko

- har lav pris og en forståelig prisstruktur

Hvilke fremvoksende markeder fond kan du velge?

Fremvoksende markeder fond som utelukker kinesiske aksjer er ikke med. Jeg har også droppet aktive aksjefond med under fem års historikk. Vi trenger nemlig fem år for å kunne si noe om avkastningen og fondenes oppførsel.

Fond med under en milliard kroner til forvaltning er heller ikke med, da de står i fare for å bli lagt ned. Jeg har også utelatt fond som betaler utbytte. Så slipper du å bekymre deg for kildeskatt på utbytte fra utenlandske fond.

La oss se nærmere på 36 fremvoksende markeder fond:

| Fond | Type | Ref. indeks |

|---|---|---|

| Amundi Funds – EM Equity Focus – A2 USD | Aktivt | MSCI EM Index EUR |

| Amundi Index MSCI EM SRI | Indeksfond | MSCI EM SRI Filtered PAB NR USD |

| BGF Emerging Markets A2 | Aktivt | MSCI EM NR EUR |

| CT (Lux) Resp. Gl. EM Equity Fund A Inc USD | Aktivt | MSCI EM NR EUR |

| Danske Invest SICAV – Gl. EM A | Aktivt | MSCI EM NR EUR |

| DNB Global Emerging Markets A | Aktivt | MSCI EM NR EUR |

| DNB Global Emerging Markets Indeks A | Indeksfond | MSCI EM Index Net |

| DWS Invest ESG EM Top Div. LC | Aktivt | Ingen |

| East Capital Global EM Sust. A EUR | Aktivt | MSCI EM NR USD |

| Fidelity FAST EM A-ACC-USD | Aktivt | MSCI EM NR EUR |

| GS Emerging Markets Eq. Port. E Acc EUR | Aktivt | MSCI EM NR USD |

| Handelsbanken Vekstmarkeder Tema A1 | Aktivt | Solactive ISS ESG Screened Em Market NTR |

| JPM EM Sustainable Eq. A (acc) – USD | Aktivt | MSCI EM NR USD |

| KLP AksjeFrem. Markeder Flerfaktor P | Regelstyrt | MSCI EM Index |

| KLP AksjeFrem. Markeder Indeks P | Indeksfond | MSCI EM Index |

| KLP AksjeFrem. Markeder Mer Samf. P | Indeksfond | MSCI EM Index |

| MS Invest. Funds – Sust. EM Eq. Fund A | Aktivt | MSCI EM NR USD |

| Nordea 1 – Emerging Stars Equity BP EUR | Aktivt | MSCI EM NR USD |

| Nordea Emerging Market Equity | Aktivt | MSCI EM NR EUR |

| Nordea Emerging Stars | Aktivt | MSCI EM NR USD |

| Nordea Stable EM Equities | Aktivt | 20% ICE BofA SOFR Overnight Rate TR USD , 80% MSCI EM NR USD |

| Nordnet EM Indeksfond | Indeksfond | MSCI EM ESG Leaders Index |

| Odin Emerging Markets C | Aktivt | MSCI EM Index |

| Öhman Emerging Markets | Indeksfond | MSCI EM Index |

| Polar Capital Funds PLC – EM Stars Fund X Acc | Aktivt | MSCI EM Index |

| Schroder Int. Sel. Fund Gl. EM Opp. A Acc. USD | Aktivt | MSCI EM NR USD |

| SEB Emerging Marketsfond | Aktivt | MSCI EM NR USD |

| Skagen Kon-Tiki A | Aktivt | MSCI EM NR USD |

| SPDR MSCI EMUCITS ETF | Indeksfond | MSCI EM NR USD |

| Storebrand Indeks – Nye Markeder N | Indeksfond | MSCI EM Index |

| Templeton Emerging Markets A(acc)USD | Aktivt | MSCI EM NR USD |

| UBS (Lux) Eq. SICAV – Global EM Opp. (USD) P-acc | Aktivt | MSCI EM NR EUR |

| Vanguard FTSE EM UCITS ETF | Indeksfond | FTSE Emerging NR USD |

| Vontobel EM Equities B USD | Aktivt | MSCI EM NR USD |

| Vontobel Fund – mtx Sust. EM Leaders B USD | Aktivt | MSCI EM NR USD |

| Xtrackers MSCI EM UCITS ETF 1C | Indeksfond | MSCI EM NR USD |

Kilde: Morningstar

Indeksfond med ulike indekser

Indeksfond for fremvoksende markeder kan følge forskjellige indekser. Mens fondene fra KLP, Storebrand og DNB følger MSCI Emerging Markets indeksen, følger Vanguard FTSE EM UCITS ETF FTSE Emerging NR USD indeksen.

Forskjellen?

Indeksleverandøren MSCI anser Sør-Korea og Polen som fremvoksende markeder, mens FTSE anser dem som utviklede markeder. Indeksen fra FTSE består også av flere aksjer fordi den inkluderer en større andel av aksjene i fremvoksende markeder.

Tips: Ikke bland indeksfond som følger indekser fra ulike leverandører når du lager porteføljen din. I verste fall kan du gå glipp av Sør-Korea og Polen.

| KLP AksjeFrem. Markeder Indeks | Vanguard FTSE EM UCITS ETF | |

|---|---|---|

| Ref. indeks | MSCI EM Indeks | FTSE EM Indeks |

| Ant. aksjer | 1 069 | 2 199 |

| 5 største land | Kina: 30,13% Taiwan: 19,40% India: 17,51% Sør-Korea: 9,18% Brasil: 3,93% | Kina: 33,82% Taiwan: 19,77% India: 19,33% Brasil: 4,25% Sør-Afrika: 3,18% |

| 5 største sektorer | Finans: 24,65% Teknologi: 24,19% Syklisk konsum: 14,10% Kommunikasjon: 10,40% Industri: 6,41% | Finans: 23,07% Teknologi: 21,10% Syklisk konsum: 14,19% Kommunikasjon: 10,31% Industri: 6,57% |

| 5 største selskaper | Taiwan Semiconductor Manufacturing: 9,85% Tencent: 5,07% Alibaba: 3,39% Samsung: 2,24% Xiaomi: 1,39% | Taiwan Semiconductor Manufacturing: 9,89% Tencent: 4,95% Alibaba: 3,61 Meituan:(1,49% HDFC Bank: 1,45% |

Forskjellen på indeksefond som følger MSCI Emerging Markets indeksen og FTSE Emerging Markets indeksen. (Kilde: Morningstar)

Ut med fem indeksfond

Et indeksfond skal gi deg avkastningen i den delen av aksjemarkedet fondet følger etter kostnader. Da vil du ikke ha fond som gjør noe annet.

Ta for eksempel Öhman Emerging Markets. Fondet forsøker å gjenskape avkastningen i MSCI Emerging Markets. Men retningslinjene for bærekraft gjør at fondet ekskluderer 66% av selskapene, og ikke lenger representerer fremvoksende markeder indeksen.

Du ser noe lignende med KLP AksjeFremvoksende Markeder Mer Samfunnsansvar, Amundi Index MSCI Emerging Markets SRI og Nordnet Emerging Markets ESG Leaders Index.

Avkastningen henger også etter de andre indeksfondene. Det gjelder også DNB Global Emerging Markets Indeks.

Jeg hiver dem derfor ut av analysen.

| Fond | Ref. indeks | Ant. aksjer |

|---|---|---|

| Amundi Index MSCI Emerging Markets SRI | MSCI EM SRI Filtered PAB NR USD | 174 |

| DNB Global Emerging Markets Indeks | MSCI EM Indeks | 708 |

| KLP AksjeFrem. Markeder Mer Samf. P | MSCI EM Indeks | 164 |

| Nordnet Emerging Markets Indeksfond | MSCI EM ESG Leaders Index | 462 |

| Öhman Emerging Markets | MSCI EM Indeks | 309 |

Kilde: Morningstar

Hvordan har avkastningen vært?

Enkelte fremvoksende markeder fond har gjort det bra. East Capital Global EM Sustainable har levert høyest avkastning siste ti år, siste fem år og nest høyest i 2024.

KLP AksjeFremvoksende Markeder Flerfaktor ga tredje høyeste avkastning siste fem år og høyest siste tre år. Hakket foran Skagen Kon-Tiki, som leverte nest høyeste avkastning siste fem år og femte høyeste siste tre år.

Vanguard FTSE EM UCITS ETF var indeksfondet med høyest avkastning.

Avkastning i fremvoksende markeder fond i 2024, siste 3 år, siste 5 år og siste 10 år.

Hva med risikojustert avkastning?

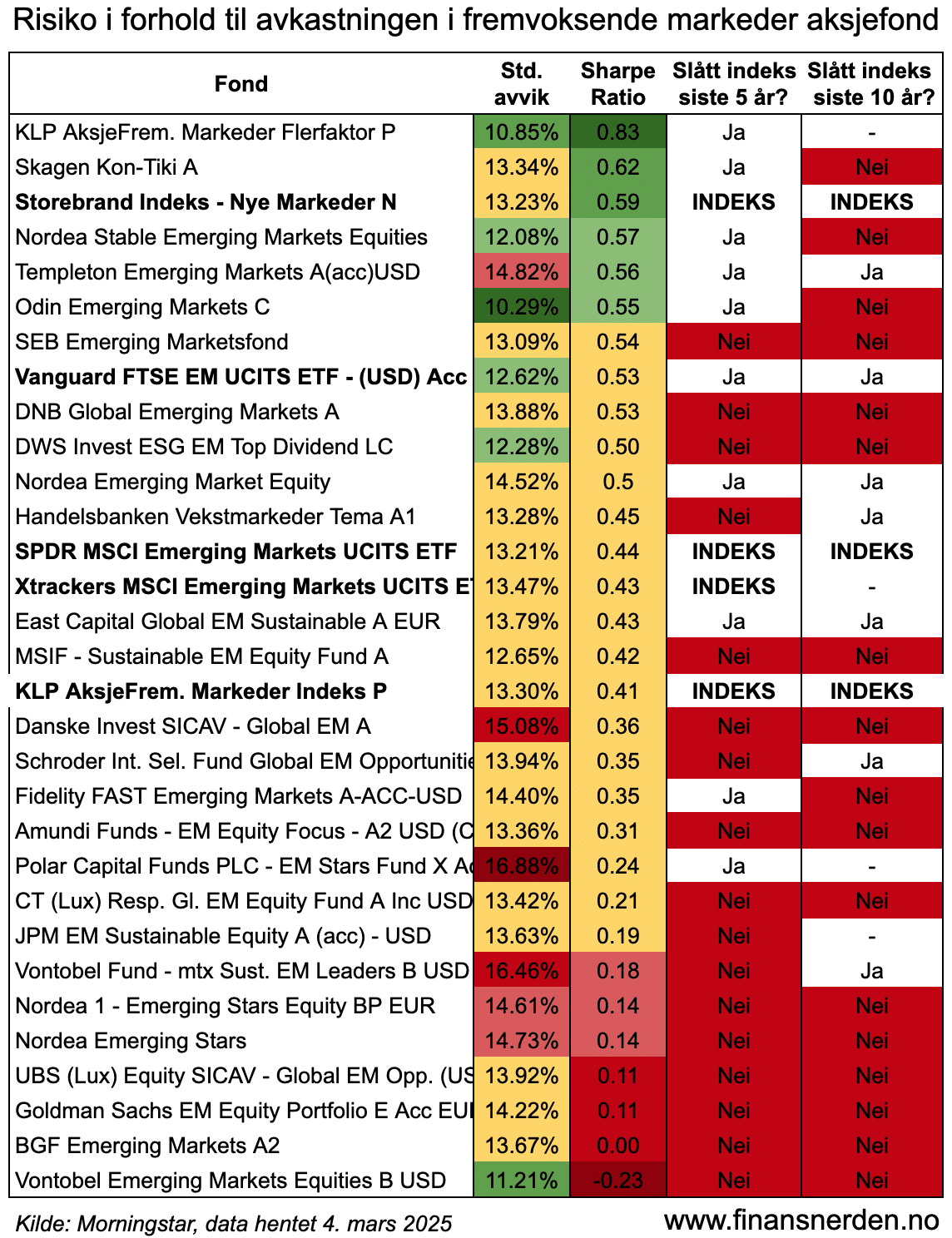

KLP AksjeFremvoksende Markeder Flerfaktor imponerer når vi tar høyde for risikoen. Du ser det ved skåren på risikomålet Sharpe Ratio i tabellen under. Jo høyere tall, desto bedre var avkastningen når vi tar hensyn til svingningene.

Skagen Kon-Tiki ligger også høyt.

“Like” fond med forskjellig avkastning

Storebrand Nye Markeder Indeks skårer høyere enn indeksfondet fra KLP, som følger samme indeks. Svingningene har vært omtrent like. Men fondet fra Storebrand har gitt litt høyere avkastning de siste tre årene, og det drar opp Sharpe Ratioen.

Forskjellen kan skyldes at Storbrands fond ekskluderer 70-80 flere selskaper. Jeg forventer likevel at de oppfører seg likt over tid, og avkastningen er likere de siste fem årene.

Risiko i fremvoksende markeder fond målt ved standardavvik og risikomålet Sharpe Ratio.

Hiver ut 17 fond

Aktive aksjefond som svinger like mye eller mer enn indeksfondene, og har gitt lik eller lavere avkastning, har ikke livets rett.

Jeg hiver derfor ut: Vontobel Emerging Markets Equities, BGF Emerging Markets, Goldman Sachs EM Equity Portfolio, UBS (Lux) Equity SICAV – Global EM Opp., Nordea Emerging Stars, Nordea 1 – Emerging Stars Equity BP, Vontobel Fund – mtx Sust. EM Leaders B, JPM EM Sustainable Equity A, CT (Lux) Resp. Gl. EM Equity Fund A, Amundi Funds – EM Equity Focus, Danske Invest SICAV – Global EM, DNB Global Emerging Markets A,

DWS Invest ESG EM Top Dividend LC, SEB Emerging Marketsfond og MSIF – Sustainable EM Equity Fund ryker også. De har svingt litt mindre, men avkastningen har vært lav.

Vi har bedre alternativer!

I tillegg hiver jeg ut:

- Polar Capital Funds PLC – EM Stars Fund X Acc: Fondet har gitt grei avkastning, men svingningene har vært store

- Nordea Stable Emerging Markets Equities: Dårlig avkastning siste ti år og i 2024

- Schroder Int. Sel. Fund Global EM Opportunities: Høy avkastning siste ti år og under indeksfondene siden. Kan tyde på at fondet var bra, men ikke lenger er det

- Handelsbanken Vekstmarkeder Tema A1: Midt på treet avkastning siste fem år og forvalteren startet i jobben i 2025, så tidligere avkastning utgår

Hvordan har fondene oppført seg?

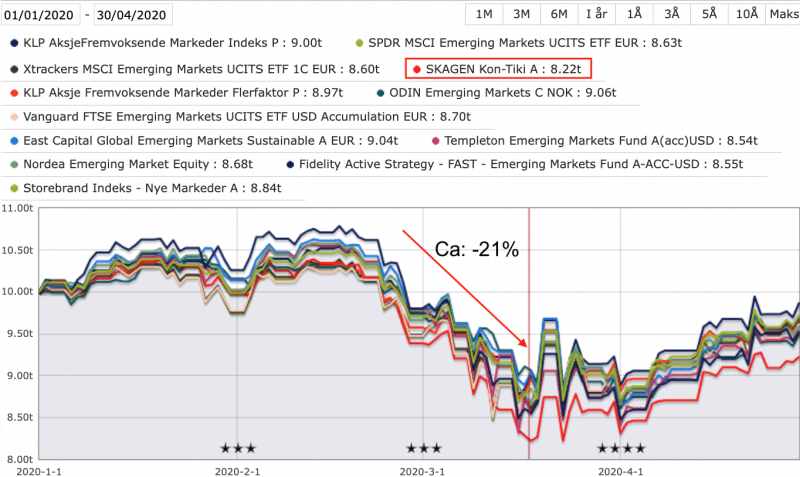

Utbruddet av pandemien i 2020: Fremvoksende markeder fondene falt rundt 21% i februar og mars 2020. Enkelte av fondene falt fra høyere nivåer enn andre (de steg mer i januar). Men generelt oppførte de seg overraskende likt under børsfallet.

Det eneste var at Skagen Kon-Tiki hang etter de andre etter fallet.

Utviklingen i fremvoksende markeder fond under utbruddet av pandemien i 2020. (Kilde: Morningstar)

Januar 2020 til april 2025: KLP AksjeFremvoksende Markeder Flerfaktor steg 49,8%, mens East Capital Global EM Sustainable A EUR var opp 45,2%.

Den største forskjellen? Fondet fra East Capital svingte mye mer. Fondet steg mye i gode perioder, for så å falle tilbake. KLP AksjeFremvoksende Markeder Flerfaktor ga derimot en roligere reise gjennom nedturene i 2020 og 2022.

De andre aktive fondene ligger klistret sammen med indeksfondene.

Jeg hiver her ut Templeton Emerging Markets A. Fondet hang ikke med fra 2022. Svingningene har også vært store uten at det har gitt spesielt høy avkastning.

Utviklingen i fremvoksende markeder fond fra 2020 til 2025. (Kilde: Morningstar)

Hva med forvalterne

Aktive fremvoksende markeder fond bør forvaltes av folk som er ærlige, uten å skyve ubehageligheter under teppet. Du vil også ha noen som har forvaltet fondet i flere år, uten store endringer i forvaltningen eller “uhell».

Fidelity FAST Emerging Markets forvalterteam: Nick Price og Chris Tennant har forvaltet fondet siden 1. juli 2019.

Nordea Emerging Market Equity forvalterteam: Claus Nielsen har forvaltet fondet siden 1. juni 2005 og med Martin Junker Nielsen siden 1. november 2007.

East Capital Global EM Sustainable forvalterteam: Peter Elam Håkansson har forvaltet fondet siden 25. oktober 2019 og med Jacob Grapengiesser siden 1. januar 2023.

Odin Emerging Markets forvalterteam: Dan Erik Glover har forvaltet fondet siden 1. januar 2020.

KLP AksjeFremvoksende Markeder Flerfaktor forvalterteam: Kjell Morten Hamre har forvaltet fondet siden 11.desember 2018 og med Kristoffer Solem siden 29. mai 2019.

Skagen Kon-Tiki forvalterteam: Cathrine Gether har forvaltet fondet siden 5. oktober 2009 og med Fredrik Bjelland siden 28. august 2017.

Jeg har ikke noe å utsette på noen av dem.

Annerledes for indeksfond

Indeksfond forvaltes i stor grad automatisk, så hvem som forvalter fondet betyr mindre. I stedet vurderer jeg fondsselskapets erfaring og resultater med indeksfond.

Alle indeksfondene har solide organisasjoner i ryggen. KLP er ledende i Norge, og Storebrand er også dyktig. Vanguard er kanskje best i verden på indeksforvaltning, og både Xtrackers og State Street er gode.

Hva koster fremvoksende markeder fond?

Både Fidelity FAST Emerging Markets A og Skagen Kon-Tiki A har resultatbasert forvaltningsgebyr. Det er et tilleggsgebyr du kan bli belastet om fondsforvalteren har gitt bedre avkastning enn fondets fastsatte avkastningsmål.

Ingen av de to fondene er gode nok til å forsvare det. Resultatbasert forvaltningsgebyr gjør det også håpløst å vite hva du kommer til å betale.

Jeg hiver dem derfor her ut av analysen.

Under ser du hva fremvoksende markeder fond koster hos de beste fondsplattformene. Husk at børsnoterte fond kommer med gebyr for valutaveksling og handel i tillegg.

| Kron** | Nordnet | DNB | KLP | |

|---|---|---|---|---|

| East Capital Global EM Sustainable A EUR | 1,65% | 1,53% | ||

| Fidelity FAST Emerging Markets A-ACC-USD* | 1,49% | 1,70% | ||

| KLP AksjeFrem. Markeder Flerfaktor P | 0,50% | 0,35% | 0,40% | |

| KLP AksjeFrem. Markeder Indeks P | 0,28% | 0,39% | 0,28% | 0,28% |

| Nordea Emerging Market Equity | 1,06% | 1,10% | 1,11% | |

| Odin Emerging Markets C/D | 1,00% | 1,04% | 1,05% | |

| Skagen Kon-Tiki A* | 1,75% | 1,79% | ||

| SPDR MSCI Emerging Markets UCITS ETF | 0,18% | 0,18% | ||

| Storebrand Indeks – Nye Markeder N | 0,30% | 0,39% | 0,30% | |

| Vanguard FTSE EM UCITS ETF | 0,22% | 0,22% | ||

| Xtrackers MSCI EM UCITS ETF 1C | 0,18% |

*Prestasjonsgebyr

**Priser om du velger fond selv uten automatisk rebalansering

Hvilke fremvoksende markeder fond er best?

Jeg mener at KLP AksjeFremvoksende Markeder Flerfaktor er det beste fremvoksende markeder fondet. Det er et regelstyrt aksjefond fra KLP, som forsøker å spå utviklingen i aksjekursene ut fra observasjoner av historiske sammenhenger i aksjemarkedet.

Fondet har konsekvent levert avkastning i toppsjiktet siden starten i 2019. Svingningene har også vært en del mindre enn i indeksfondene – imponerende!

Siden fondet er aktivt krever det at du følger med.

Vil du ha det enklere?

Da ville jeg valgt et av indeksfondene Storebrand Indeks – Nye Markeder N eller KLP AksjeFremvoksende Markeder Indeks P. Alt etter hvilket du får billigst.

De har ikke levert like bra som Odin Emerging Markets C, Nordea Emerging Market Equity eller East Capital Global EM Sustainable A EUR siste fem år. Men sjansen er stor for at indeksfondene vil oppnå like bra eller bedre avkastning over lengre tidsperioder.

Kun investere to-tre store beløp?

Da kan du vurdere børsnoterte fond, som Xtrackers MSCI EM UCITS ETF 1C. Fondet har flere selskaper enn SPDR MSCI Emerging Markets UCITS ETF, så jeg foretrekker det.

Litt avhengig av hvilke fond du skal kombinere det med, kan du vurdere

Vanguard FTSE EM UCITS ETF. Men pass på. Her får du ikke Sør-Korea eller Polen, som i de andre fremvoksende markeder fondene.

Hvor kjøper du fremvoksende markeder fond?

Du får KLP AksjeFremvoksende Markeder Flerfaktor til 0,35% i året hos DNB og 0,40% i året hos KLP. Selv om fondet er billigst hos DNB ville jeg valgt KLP. Årsaken er at jeg ikke tror DNB vil fortsette å tilby fondet til lavest pris de neste ti årene.

KLP AksjeFremvoksende Markeder Indeks P er billigst hos KLP og Kron, mens Storebrand Indeks – Nye Markeder N er billigst hos Kron og DNB.

Annonselenke

>>Lær mer: Dette er de beste fondsplattformene

For å oppsummere: KLP AksjeFremvoksende Markeder Flerfaktor er det beste fremvoksende markeder fondet. Vil du ha det enkelt? Vurder Storebrand Indeks – Nye Markeder N eller KLP AksjeFremvoksende Markeder Indeks P. Spesielt om du investerer regelmessig. Skal du investere to-tre store beløp og trives med ETF-er, kan du vurdere Xtrackers MSCI EM UCITS ETF 1C eller Vanguard FTSE EM UCITS ETF.

>>Lær mer: Dette er de beste fondene